Ce n’est pas seulement le Mondial qui va capter notre attention cet été… Sur cette dernière campagne, les records de progression d’exports russes en céréales (+50 % !) ont mis KO les marchés. Quelles perspectives pour 2018 ?

Le ministère de l’Agriculture américain, l’USDA, estime la production mondiale de blé à 745 millions de tonnes pour 2018. C’est un retrait de 14 Mt par rapport au record historique de la campagne 2017. La consommation continue de progresser à 750 Mt, supérieure à la production, mais les stocks restent très confortables à 266 Mt, soit 35 % des besoins. Pas de flambée des cours en vue ?

Les récoltes viennent de débuter aux États-Unis et en Mer Noire, les rendements sont supérieurs aux attentes, à ce jour. Mais ces prévisions sont très pessimistes pour la Russie : la baisse des surfaces semées en blé de printemps et le stress hydrique donnent des projections à -16,5 Mt / 2017. La part des surfaces en blé de printemps (50 %) impose de suivre de près les alertes météo sur les plaines russes, pendant tout le Mondial.

La Russie dans le match

Les producteurs russes ou ukrainiens sont traditionnellement agressifs en début de campagne pour trouver de la place à leurs céréales. Ce sera encore le cas avec un stock de report qui progresse de 8 Mt en Russie. Ce pays reste dans le match pour cette campagne, sauf confirmation de récolte catastrophique, après avoir exporté 40 Mt, presque le tiers des échanges mondiaux l’an passé. Pour l’instant, ce sont les blés roumains qui font les affaires sur l’Égypte, pour les livraisons de cet été, avec un discount de 3 $ / t sur le Russe. Le premier signal positif de cette campagne est une progression de 10 $/ t sur ces cotations en un an.

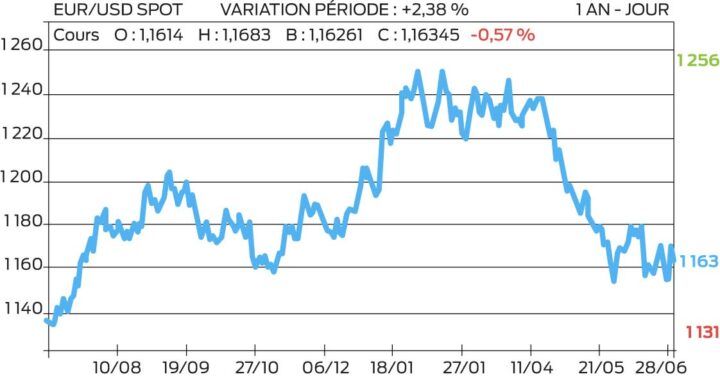

Le front des monnaies est aussi chahuté par l’instabilité de nos dirigeants. Le retour du nationalisme affaiblit l’euro, mais il n’est pas au plus bas… Nos compétiteurs sur les marchés des grains bénéficient aussi de parités monétaires favorables sur un an, face au billet vert : -7 % pour le rouble russe, -36 % pour le peso argentin !

Croissance des échanges mondiaux ou retour au nationalisme ?

[caption id= »attachment_35870″ align= »aligncenter » width= »634″] Parité euro-dollar[/caption]

Parité euro-dollar[/caption]

Comment maximiser la valorisation des céréales ?

Les niveaux de prix actuels doivent pousser les agriculteurs à optimiser leurs ressources. Il est primordial d’attendre le bon stade de maturité avant de débuter les chantiers, afin de préserver la qualité, réduire des frais de séchage et la perte de grain au sol (humidité > 16,5 %). Des grains cassés au battage, c’est le double de ce pourcentage qui reste aux champs !

Stocker prend tout son sens pour capter un éventuel rebond sur le reste de l’année. Le groupe Triskalia continue d’investir, à l’image du nouveau silo de Bais en Ille-et-Vilaine, pour 5 000 tonnes. Le travail du grain et l’allotement ouvrent des perspectives de plus-values sur les marchés.

Ces silos sont mis au service des adhérents par différentes offres commerciales comme le prix de campagne avec un acompte à la moisson et des compléments de prix sur le reste de l’année : ainsi, 6,5 millions d’euros ont été versés aux adhérents sur juin 2018. Pour les producteurs « haussiers », l’offre « Option stock » permet de profiter d’une amélioration des cours jusqu’au 31 mai 2019, en toute indépendance et transparence, tout en bénéficiant d’une avance de trésorerie dès la récolte. N’hésitez pas à contacter votre technicien !

Prix final 2017

6,5 millions d’euros de compléments de prix versés en juin 2018 sur les apports de la récolte 2017, se traduisent par exemple en complément de 10 € / t en blé, 12 € / t en orge. Pour ses éleveurs, Triskalia maximise le prix des céréales par l’échange céréales aliment et l’engagement en prix de campagne. Prix de campagne engagé 2017 en échange Céréales-Aliments, avec primes moyennes :

• Blé = 152 € / t

• Orge = 141 € / t

Et l’export ?

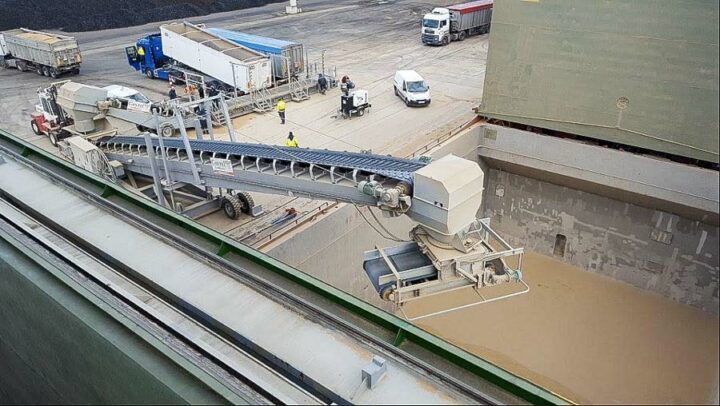

Le marché de l’export des céréales fourragères (orges, maïs…) est à suivre de près si la Chine est contrainte de se tourner vers l’Europe pour couvrir ses besoins. Les opportunités d’export seront mises à profit par Celtépi (GIE regroupant Triskalia , BDV Service et Geffray), comme à Lorient en février 2018 (photo).

En blé, sans qualité : pas de perspectives !

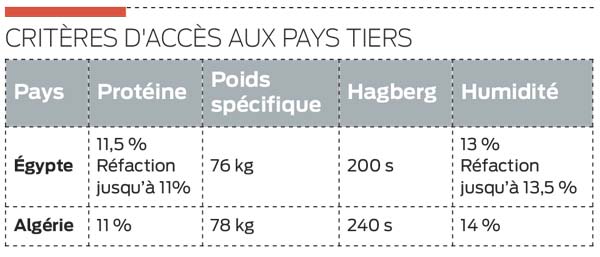

Le marché export du blé est demandeur d’une qualité meunière stricte. Notre travail à la collecte reste essentiel pour segmenter au mieux les lots exportables, de façon à capter les plus-values de ce marché. Les exigences qualitatives usuelles évoluent peu quand l’offre est pléthorique.

Michel Le Friant / Triskalia