Alors que le taux de l’impôt sur les sociétés est à la baisse (26,5% pour les exercices ouverts à compter du 1er janvier 2021), changer de régime fiscal peut être tentant.

La plupart des sociétés d’exploitation agricole relèvent de l’impôt sur le revenu (IR). L’intérêt pour cet impôt « bénéfices agricoles » tend à s’amenuiser au fil des lois fiscales. Dans les sociétés civiles agricoles soumises à l’IR, l’impôt est acquitté par chaque associé en fonction de ses droits dans le résultat de la société, qu’ils soient prélevés ou non par l’associé ; l’associé ne paie pas sur ce qu’il prélève mais sur son résultat fiscal.

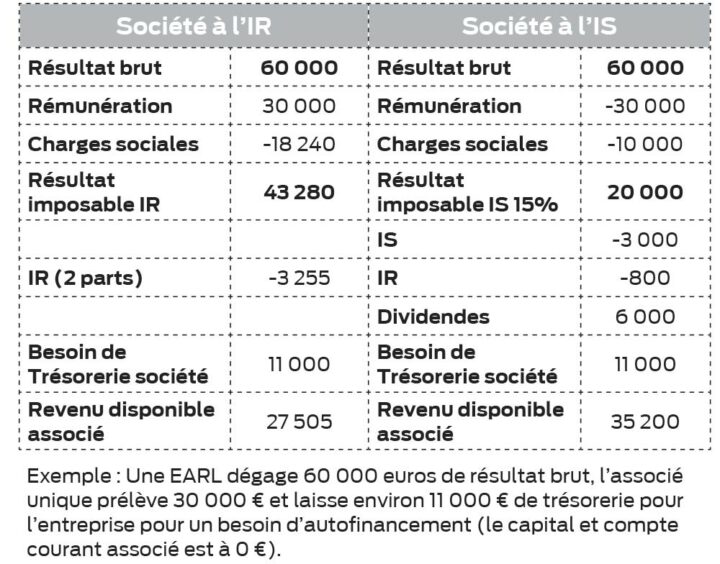

Pour les sociétés soumises à l’IS, il existe deux types d’impôt : celui payé par la société sur le résultat (la rémunération des associés est déduite) calculé au taux de 15 % et 28 % et l’impôt dont sont redevables les associés, calculé sur leur rémunération et les dividendes distribués.

Quels avantages et inconvénients ?

Une société agricole soumise à l’IR peut bénéficier d’un système d’exonération des plus-values avantageux en cas de vente des actifs, de l’abattement JA, la moyenne triennale, la DEP… Cependant, si les revenus de la société sont élevés, l’imposition peut atteindre la tranche de 45 % ; les cotisations sociales représentant entre 28 % et 34 % du bénéfice.

A contrario, dans les sociétés à l’IS, l’associé n’est imposé que sur les sommes qu’il perçoit : sa rémunération et ses dividendes. La part de résultat qui est laissée dans l’entreprise (FR) n’est pas imposable pour les associés. L’assiette de cotisations sociales est par conséquent, limitée. Le régime de l’IS permet donc aux associés de maîtriser leur impôt personnel et leurs cotisations sociales ; l’impôt payé par la société est fixe : 15 % sur une base de 38 120 euros et 28 % au-delà. En revanche, le régime de l’IS est pénalisant car les plus-values sont imposables dès le premier euro.

Les critères du choix

Il n’existe pas de régime d’imposition idéal, le choix dépend des circonstances de fait : de la capacité de la société à dégager du résultat, de l’environnement fiscal de chaque associé et de leurs besoins en prélèvements.

L’intérêt pour l’IS ne se conçoit que si les associés laissent une part de leur résultat dans la société ; s’ils décident de retirer la totalité du résultat, les montants de prélèvements obligatoires seront dans les mêmes fourchettes à l’IR ou l’IS.

Le choix pour l’IS dépend donc de la stratégie des associés et doit s’inscrire dans la trajectoire de l’entreprise. Il peut entrer en ligne de compte dans une réflexion sur la réorganisation du patrimoine professionnel et la transmission. L’IS devient alors un outil de gestion et de développement de l’entreprise, les montants capitalisés permettant d’investir et de se développer. Quelles que soient les raisons du choix de l’IS, il convient de se faire aider pour mesurer toutes les incidences et vérifier que cet impôt est bien adapté à son projet.

Sylvie Joseph / Cerfrance Brocéliande